أرقام قياسية في السوق: كيف أعاد S&P 500 وDow Jones كتابة التاريخ في الجمعة السوداء

أسعد كل من S&P 500 وDow Jones Industrial Average المستثمرين مرة أخرى في الجمعة السوداء، حيث أغلقا عند مستويات قياسية. كانت المحركات الرئيسية للنمو هي عمالقة التكنولوجيا مثل Nvidia وTesla، بالإضافة إلى انتعاش في التداول بالتجزئة بسبب بدء موسم التسوق للعطلات.

قطاع التكنولوجيا كمحرك

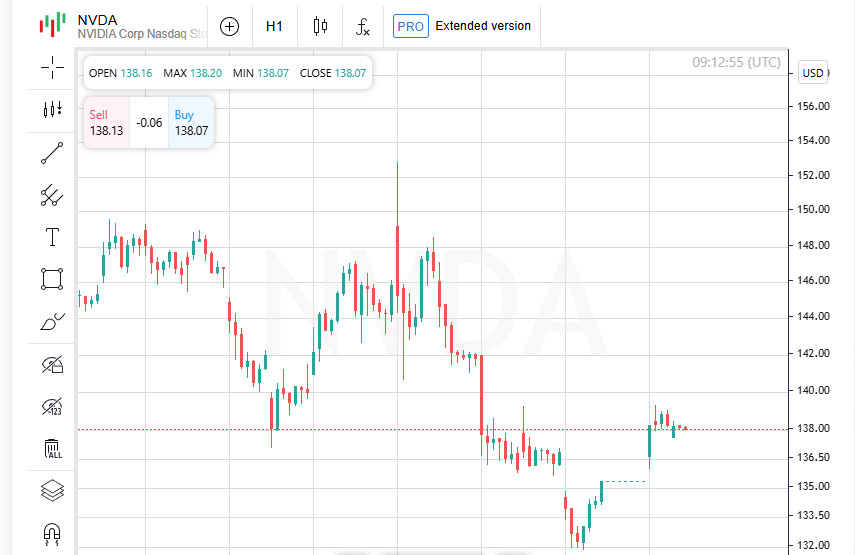

كان قطاع تكنولوجيا المعلومات محركًا رئيسيًا للنمو لكل من S&P 500 وDow Jones. أظهرت الشركات الرائدة نتائج مثيرة للإعجاب: حيث أضافت أسهم Nvidia نسبة 2%، وارتفعت Tesla بنسبة 3.7%. ساعدت هذه النجاحات مؤشر S&P 500 القياسي والرقائق الزرقاء لـ Dow على إنهاء جلسة التداول المختصرة بثقة.

بالإضافة إلى ذلك، ساهم القطاع الصناعي بشكل كبير في نمو المؤشرات، مما يؤكد على استقرار وتنوع الاقتصاد الأمريكي.

التجارة الإلكترونية تحطم الأرقام القياسية

بدأ موسم التسوق للعطلات بأرقام قياسية. وفقًا لـ Adobe Analytics، سجل المستهلكون رقمًا قياسيًا جديدًا، حيث أنفقوا 10.8 مليار دولار على التسوق عبر الإنترنت. وهذا يزيد بنسبة 9.9% عن الجمعة السوداء في العام الماضي.

استجاب قطاع التجزئة أيضًا لنشاط التسوق بارتفاع الأسهم. على سبيل المثال، أضافت أسهم Target نسبة 1.7%، وارتفعت Macy's بنسبة 1.8%. وهذا يبرز تفاؤل المستثمرين بشأن الطلب على السلع الخاصة بالعطلات.

المؤشرات تحدث أقصى مستوياتها التاريخية

تتحدث مؤشرات المؤشرات الرئيسية عن نفسها:

- ارتفع S&P 500 بنسبة 0.56%، منهياً اليوم عند 6032.44 نقطة، متجاوزًا الرقم القياسي السابق خلال اليوم البالغ 6025.42 نقطة؛

- ارتفع Dow Jones Industrial Average بنسبة 0.42%، ليصل إلى 44910.65 نقطة؛

- أضاف Nasdaq نسبة 0.83%، مغلقًا عند 19218.17 نقطة؛

- ارتفع Russell 2000، وهو مؤشر للشركات الصغيرة، بنسبة 1.48%، ليصل إلى مستوى قياسي جديد في بداية الأسبوع.

استعادة أشباه الموصلات لمكانتها

بعد انخفاض طفيف في اليوم السابق، استعادت أسهم صانعي الرقائق بثقة. ارتفع مؤشر فيلادلفيا لأشباه الموصلات بنسبة 1.5%، مما شكل إشارة إيجابية أخرى للسوق.

لم تعزز الجمعة السوداء النشاط الاستهلاكي فحسب، بل أظهرت مرة أخرى قوة قطاعي التكنولوجيا والصناعة في دفع النمو الاقتصادي المستدام. لقد بدأ موسم العطلات للتو، ويواجه السوق تحديات جديدة وربما أرقام قياسية جديدة.

مكاسب الشركات الصغيرة مع انخفاض عوائد السندات

ارتفع مؤشر Russell 2000 للشركات الصغيرة بنسبة 0.4%، مدعومًا بانخفاض عوائد الخزانة من أعلى مستوياتها في عدة أشهر في وقت سابق من هذا العام. وقد عزز ذلك الأسهم الصغيرة الحساسة للتغيرات في السياسة الاقتصادية والسيولة في السوق.

الأربعاء يجلب انخفاضًا، لكن دون قلق

أغلقت المؤشرات الرئيسية في وول ستريت على انخفاض طفيف يوم الأربعاء قبل عيد الشكر، بقيادة Nasdaq، الذي تأثر بانخفاض في التكنولوجيا، مدفوعًا بشكل رئيسي بمخاوف المستثمرين من أن الاحتياطي الفيدرالي قد يبطئ وتيرة خفض الفائدة بسبب البيانات المستمرة للتضخم المرتفع.

يعكس هذا التعديل قصير الأجل حالة عدم اليقين المستمرة في السوق، حيث يصبح كل خبر اقتصادي محفزًا لتغيرات في توقعات المشاركين في السوق.

العامل السياسي: كيف أثر ترامب على السوق

أعطى فوز دونالد ترامب في الانتخابات الرئاسية الأخيرة، بالإضافة إلى استمرار سيطرة الحزب الجمهوري على الكونغرس، دفعة جديدة لسوق الأسهم. يعلق المشاركون في السوق آمالهم على سياسات ترامب لدعم الأعمال التجارية، والتي، وفقًا للمحللين، يمكن أن تسرع النمو الاقتصادي وتزيد من أرباح الشركات.

ومع ذلك، فإن هذا السيناريو له جانب سلبي أيضًا. يخشى الخبراء أن يؤدي الدعم النشط للاقتصاد إلى ارتفاع التضخم، مما سيجبر الاحتياطي الفيدرالي على اتخاذ نهج أكثر حذرًا في خفض الفائدة. وهذا بدوره يمكن أن يبطئ وتيرة النمو الاقتصادي ويضغط على الأسواق العالمية.

ماذا يتوقعون من الاحتياطي الفيدرالي؟

تراقب الأسواق عن كثب تحركات الاحتياطي الفيدرالي. وفقًا لمجموعة FedWatch CME، يعتقد المتداولون أن الاحتياطي الفيدرالي سيخفض سعر الفائدة بمقدار 25 نقطة أساس في اجتماعه في ديسمبر. ومع ذلك، فإن الإجراءات المستقبلية للمنظم تثير المزيد من التساؤلات، حيث يقترح المحللون أن تخفيضات الفائدة قد تتوقف في يناير.

الطريق إلى الأمام: تفاؤل حذر

السوق في حالة ترقب، متوازنة بين الآمال في دعم الأعمال والمخاوف من الضغوط التضخمية. لا تزال الحالة غامضة، وكل قرار جديد من الاحتياطي الفيدرالي أو مبادرة سياسية سيلعب دورًا رئيسيًا في تشكيل الاتجاهات في الأشهر المقبلة.

قطاع العملات الرقمية في صعود: نمو البيتكوين ينعش الأسهم

أظهرت أسهم العملات الرقمية نموًا واثقًا بفضل ارتفاع سعر البيتكوين. لم تبق الشركات الرائدة في القطاع على الهامش: أضافت أسهم MARA Holdings نسبة 1.9%، مؤكدة الاهتمام المتزايد بالأصول الرقمية. كان هذا الارتفاع جزءًا من المزاج المتفائل العام في السوق.

خيبة أمل لشركة Applied Therapeutics

لم تتمكن جميع الشركات من مشاركة نجاح السوق. شهدت شركة Applied Therapeutics انهيارًا حقيقيًا، حيث فقدت 76% من قيمتها. كان الانخفاض الحاد ناتجًا عن رفض إدارة الغذاء والدواء الأمريكية الموافقة على دوائهم لمرض وراثي نادر في التمثيل الغذائي. كانت الضربة نكسة كبيرة للشركة التي كانت لديها آمال كبيرة في الدواء.

تفوق الأسهم المتقدمة في بورصة نيويورك

يواصل السوق إظهار اتجاهات إيجابية. في بورصة نيويورك (NYSE)، فاق عدد الأسهم المتقدمة بشكل كبير عدد الأسهم المتراجعة بنسبة 2.46 إلى 1. بالإضافة إلى ذلك، كان هناك 386 ارتفاعًا جديدًا مقارنة بـ 63 انخفاضًا جديدًا، مما يشير إلى زخم سوق مستقر.

ارتفاع جديد لمؤشر S&P 500

أكد مؤشر S&P 500 قوته، مسجلًا 31 ارتفاعًا جديدًا في 52 أسبوعًا دون أي انخفاضات جديدة. في الوقت نفسه، سجل مؤشر ناسداك المركب 116 ارتفاعًا جديدًا و31 انخفاضًا جديدًا، مما يؤكد جاذبية التكنولوجيا للمستثمرين.

حجم التداول: أسبوع مختصر، لكن سوق نشط

على الرغم من أسبوع التداول المختصر، بلغ حجم التداول في البورصات الأمريكية 8.15 مليار سهم، وهو أقل من المتوسط البالغ 15 مليارًا لجلسات التداول الكاملة خلال العشرين يومًا الماضية، لكنه يظهر اهتمامًا ثابتًا من المشاركين في السوق.

الأسواق تعيد النظر في توقعات الفائدة: تخفيف في 2024

بدأت وول ستريت تدريجيًا في تعديل توقعاتها لتحركات أسعار الفائدة المستقبلية، مما يعكس نهجًا أكثر حذرًا من الاحتياطي الفيدرالي تجاه المزيد من التخفيف. تُظهر العقود الآجلة لأسعار الفائدة أن المستثمرين يراهنون الآن على خفض الفائدة إلى 3.8% بحلول نهاية العام المقبل، مقارنة بالنطاق الحالي من 4.5% إلى 4.75%. هذا التقدير أعلى بمقدار 100 نقطة أساس مما كان متوقعًا في سبتمبر، مما يشير إلى نظرة أكثر تفاؤلاً للاقتصاد.

باول يبقى حذرًا: لا عجلة في خفض الفائدة

قال رئيس الاحتياطي الفيدرالي جيروم باول في وقت سابق من هذا الشهر إن الاحتياطي الفيدرالي ليس في عجلة من أمره لخفض أسعار الفائدة على الرغم من استقرار التضخم وسوق العمل القوي. أشار باول إلى أن الاقتصاد لا يحتاج بعد إلى تخفيضات فائدة عدوانية، حيث لا يزال التضخم فوق الهدف البالغ 2%، مما يعني أن هناك حاجة إلى جهود إضافية من المنظم.

تساؤلات حول مستقبل سياسة الاحتياطي الفيدرالي

في الوضع الحالي، بدأ المحللون يتساءلون عن مدى الحاجة الحقيقية لمزيد من التخفيف في السياسة النقدية. أشار سمير سمانا، كبير استراتيجيي الأسواق العالمية في معهد Wells Fargo للاستثمار، إلى أن الاحتياطي الفيدرالي بدأ في مناقشة علنية حول مدى الحاجة إلى المزيد من التخفيف في الاقتصاد، خاصة بالنظر إلى قوة سوق العمل الأمريكية.

توقعات خفض الفائدة في ديسمبر

ومع ذلك، لا يزال المستثمرون يراهنون على خفض الفائدة في المستقبل القريب. اعتبارًا من مساء الأربعاء، كانت فرصة أن يقوم الاحتياطي الفيدرالي بخفض الفائدة بمقدار 25 نقطة أساس في اجتماعه في 17-18 ديسمبر حوالي 70%، وفقًا لبيانات CME FedWatch.

يشير هذا إلى أن الأسواق لا تزال تتوقع خطوات معتدلة من البنك المركزي في الأشهر المقبلة، على الرغم من أن وتيرة خفض الفائدة قد تكون أقل حدة مما كان متوقعًا سابقًا.

في ظل حالة عدم اليقين الاقتصادي الحالية، تقوم وول ستريت بتعديل توقعاتها، ويبدو أن الاحتياطي الفيدرالي يواصل استراتيجيته الأكثر حذرًا بشأن السياسة النقدية. يراقب المستثمرون عن كثب كل بيان من البنك المركزي لتعديل مواقفهم بما يتماشى مع الواقع الاقتصادي الجديد.

الدولار يتعافى: تأثير ترامب والسياسة اليابانية

بدأ الدولار في الارتفاع يوم الاثنين، مستعيدًا جزئيًا الخسائر من الأسبوع السابق. أحد العوامل التي ساهمت في تعزيز العملة الأمريكية كانت كلمات الدعم غير المتوقعة من الرئيس الأمريكي المنتخب دونالد ترامب.

ترامب وموقفه الجديد من الدولار

سبق أن تحدث ترامب لصالح دولار أضعف، معتبرًا إياه أداة لتقليل العجز التجاري الأمريكي. ومع ذلك، أظهرت تعليقاته الأخيرة أنه قد غير موقفه، ملمحًا إلى أنه لن يضغط على العملة. وقد اعتبر السوق هذا البيان إشارة إلى أن إدارة ترامب لن تواصل سياسة إضعاف الدولار، مما ساهم في نموه.

اليوان الصيني يعاني من تعزيز الدولار

في ظل تعزيز الدولار، شعر اليوان الصيني بالضغط، حيث انخفض إلى أدنى مستوى له في ثلاثة أشهر مقابل العملة الأمريكية. يعكس هذا الانخفاض الشعور العام في الأسواق، القلقة من تأثير تعزيز الدولار على الاقتصادات الأخرى.

الين الياباني وتوقعات رفع الفائدة

تعزز الدولار أيضًا مقابل الين الياباني، حيث ارتفع بنسبة 0.5% ليصل إلى 150.50 ين لكل دولار. يأتي هذا في ظل التعليقات الأخيرة من محافظ بنك اليابان كازو أويدا، الذي قال إن احتمالية رفع سعر الفائدة "تقترب" إذا كانت البيانات الاقتصادية على المسار الصحيح. وقد أعادت هذه التعليقات إشعال التكهنات حول تحول محتمل في السياسة في اليابان.

نمو الاستثمار الياباني وأسعار بنك اليابان

لاحظ المستثمرون أيضًا البيانات التي أظهرت أن الاستثمار التجاري الياباني ارتفع بنسبة صحية بلغت 8.1% في الربع الثالث، مما عزز التوقعات برفع سعر الفائدة في اليابان. الآن تسعر الأسواق فرصة رفع بنك اليابان لأسعار الفائدة بنسبة 0.25% في اجتماعه في 18-19 ديسمبر بنسبة 65%.

المقارنة مع إجراءات الاحتياطي الفيدرالي

هذا يكاد يكون مطابقًا لاحتمالية أن يقوم الاحتياطي الفيدرالي الأمريكي بخفض الفائدة بنسبة 0.25% في اجتماعه في 18 ديسمبر. ستقود توقعات السوق بيانات ISM والرواتب هذا الأسبوع، والتي ستعطي المستثمرين صورة أوضح عن المسار المستقبلي للسياسة النقدية في كلا البلدين.

لذلك، يواصل الدولار تعزيز قوته في ظل إشارات سياسية واقتصادية جديدة. تظل التوقعات لتغييرات السياسة في اليابان والولايات المتحدة مرتفعة، مع تركيز الأسواق على البيانات الاقتصادية الكلية القادمة.

توقعات الوظائف الأمريكية: إمكانية زيادة أعلى من المتوقع

من المتوقع أن تزداد الرواتب الأمريكية بمقدار 195,000 في نوفمبر، بما يتماشى مع التوافق في السوق. ومع ذلك، فإن النطاق الواسع من التقديرات — من 160,000 إلى 270,000 — يترك مجالًا لزيادة مفاجئة. يقترح بعض المحللين، بما في ذلك أولئك في JPMorgan، أن الرقم قد يصل إلى 270,000، نظرًا للتعافي من الأعاصير ونهاية الإضرابات، مما قد يضيف ما يقرب من 90,000 وظيفة.

مخاطر ارتفاع البطالة

ومع ذلك، على الرغم من هذه الزيادة، من المتوقع أن يرتفع معدل البطالة في الولايات المتحدة إلى 4.2%، مما سيقربه من هدف الاحتياطي الفيدرالي (Fed) البالغ 4.4%. قد يترك هذا الباب مفتوحًا لخفض الفائدة في ديسمبر، وهو إشارة مهمة للأسواق المالية.

البنك المركزي الأوروبي على وشك التغيير: ما يتوقعه المستثمرون

بالنسبة للبنك المركزي الأوروبي (ECB)، يُعتبر خفض سعر الفائدة بمقدار 25 نقطة أساس في اجتماعه في 12 ديسمبر كإجراء أدنى. ومع ذلك، يقوم المستثمرون أيضًا بتسعير احتمال بنسبة 21% لخفض سعر الفائدة بمقدار 50 نقطة أساس. مقارنة بـ 3.75% للاحتياطي الفيدرالي، يقوم السوق بتسعير 1.6% كحد أدنى للبنك المركزي الأوروبي، مما يشير إلى مرونة أكبر في السياسة النقدية في أوروبا مقارنة بالولايات المتحدة.

عدم الاستقرار السياسي في فرنسا والمخاطر على السندات

بالتوازي مع التوقعات الاقتصادية، تؤثر الوضعية السياسية في فرنسا أيضًا على الأسواق المالية. إن خطر التصويت بحجب الثقة، الذي أصبح أكثر احتمالًا بعد أن زاد حزب الجمعية الوطنية اليميني المتطرف من الضغط على الحكومة، يمكن أن يقوض الاستقرار بشكل خطير. كما يلقي بظلال من الشك على استعادة الميزانية، مع احتمال وصول العجز إلى 6% من الناتج المحلي الإجمالي للبلاد.

قد يجعل عدم الاستقرار السياسي الاقتراض أكثر تكلفة بشكل كبير لفرنسا مقارنة بالدول الأخرى في الاتحاد الأوروبي، بما في ذلك اليونان، مما قد يجعل من الصعب على الحكومة تمويل نفسها وزيادة عبء ديونها.

تظل الأسواق العالمية تحت ضغط من عوامل متغيرة، بدءًا من التوقعات الاقتصادية في الولايات المتحدة وأوروبا إلى عدم الاستقرار السياسي في فرنسا. في الأسابيع القادمة، سيراقب الاقتصاديون والمستثمرون عن كثب أي إشارات جديدة يمكن أن تؤثر على قرارات البنوك المركزية واستقرار الأنظمة المالية.